大家都听过五险一金,但具体是什么,怎么用,有什么福利等可能不太清楚。

你的一生无论是生病住院、结婚生娃、买车买房还是退休养老,都会用到社保。

如果你连它的福利都搞不清楚,那钱可就白交了。

为此我看了十几个城市的社保政策,跟大家说一下关于社保要知道些什么。

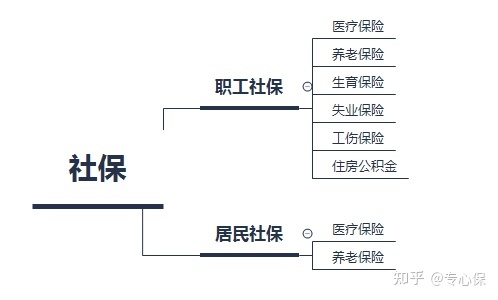

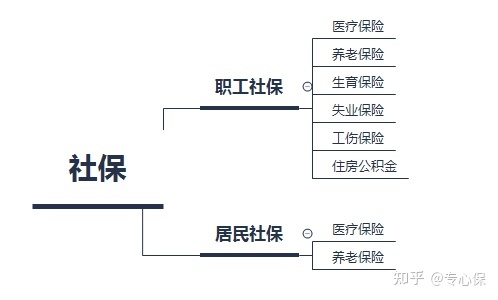

我们国家的社保有2大体系:

上班族交的是职工社保;小孩、家庭主妇等没有工作单位的交的是居民社保。

职工社保也就是五险一金,主要包含:医疗、养老、生育、失业、工伤和住房公积金;

居民社保,也叫新农合,只有医疗和养老保险这2种。

下面我来依次介绍各个险种有哪些福利。

医保最重要的当然就是能报销医疗费。

相信很多朋友也很好奇自己的医保能报多少?

因为每个城市医保报销规则不同,我也很难一一细说。

总得来说呢,职工医保呢在三甲医院的门诊平均可以报销66%,住院可以报销83%左右;

居民医保相对要低一些,在三甲医院门诊平均可以报销46%,住院可以报销62%左右。

除了报销医疗费之外,医保还有不少隐藏的福利:

比如:职工医保个人账户里的钱,不但可以在药店买药,很多城市还可以用来买商业保险、体检、打疫苗、刷公交等等。

个别地区,像北京、天津还能直接取现。

具体呢,大家可以咨询详细了解下当地的政策!

生孩子能领钱大家知道吗?这就是生育保险的福利。

不但可以报销大几千的生育费,还能领取上万块的生育津贴。

先说生育费,有的城市,生育有关的产前检查、分娩、甚至流产、节育等费用都能报销。

而生育津贴呢,一般跟平均工资挂钩,

公式:用人单位上年度职工月平均工资÷30X产假天数

我举个例子啊,比如小张在广州上班,上年度单位平均工资是9000

休98天的产假,她就能领到块的生育津贴,也是一笔不少的钱了。

所以大家生孩子的时候啊,千万别错过这个福利!

但也要提醒一下,生育保险一般要在生孩子前累计缴满9-12个月社保才可以。

受疫情影响,近2年有很多人失业。

如果你正好处在失业中,那失业保险的2笔钱千万要记得领!

一个是失业金,失业金的发放要看当地的最低月工资标准,比如在深圳一个月就能领1980元,

能领多久呢要看缴费年限,工作3年最长可以领3个月;5年最长能领10个月。

顾名思义,就是在工作期间受伤或者得了职业病,就可以申请赔钱。

工伤导致的就医可以报销医疗费,停工期间单位必须要发工资;

工伤导致的残疾和身故呢,也能得到一大笔赔偿。

所以如果大家在工作中受伤一定要记得维权。

养老保险也比较简单,只要累计交满15年,到了退休年龄,就可以按月领取养老金了。

交得越多,领得也越多。

公积金最主要的作用是可以贷款买房,利息要低很多。

假如你贷款100万,分30年还,相比商业贷款,公积金贷款可以帮你省下48万利息!

除此之外呢,公积金还能用来支付房租、父母给子女购房、装修房子、支付医疗费用、特殊情况还能全额领取,用处还是很大的。

那么五险一金的基本作用就介绍完啦,大家有问题可以评论或私信问我哦~

接下来我们一起看看,社保怎么交更划算?

社保一定要交,这点我想大家都没有疑问。

社保是国家福利,有财政补贴,比其他商业保险都要划算。

但社保也分档次,交多交少,这是个问题。

这里我们需要用到一个测算工具,国家社会保险公共服务平台可以直接用(网址:

界面就是下面这样:

填入相应的数值,就能计算出来,未来能领多少养老金。

工具齐备,我们这就测算一下,不同档次社保,未来能领多少钱?

比如:

张三,今年30岁,所在地平均工资7000元,他之前没交过社保。

从30岁开始,连续缴纳15年,60岁退休。

社保具体缴费比例,有多个选择,从60%~300%不等。

我们这里选择3个比较有代表性的缴费比例,分别是:

最低档(60%):924元/月中间档(100%):1540元/月最高档(300%):4620元/月

60岁时,每月能领到的养老金如下表:

看完这张图,不知道大家发现问题没:

社保并不是交得多就领得多。

从缴费上来说,最高档是中间档的3倍,但最后的领取额,最高档只有中间档的1.2倍。

虽说这只是估算,未来经济情况、国家政策未知,真实养老金并不一定真的如表中数字一样精确。

但不可否认的是,社保养老金本身并非绝对公平的制度,而是国家调节贫富差距的一种手段。

通过把相对较富的一部分人的钱,转移到相对较穷的一部分人身上,从而缩小贫富差距。

既然如此,如果换种缴费方式,把最高档的社保费用省出来一部分,换成商业年金险,未来会不会领得更多呢?

我们再来测算一下。

同样还是张三,今年30岁,当地平均工资7000元,之前没交过社保。

从30岁开始,连续缴纳15年,60岁退休。

这次分成两个方案:

方案一:按照300%缴纳社保,每月缴费4620元;

方案二:社保基数100%,每月缴费1540元;余下的3080元,拿来买商业年金险;

商业年金险选择的是当前热门的养多多2号,缴费方式十分灵活,有1年、3年、5年、10年、15年、20年可以选择。

我们和社保养老金对应,选择15年缴费。

领取年龄为60岁,每月可以领到6242.8元。

为了方便大家对比,我把这两个方案放到了一起:

方案一,如果完全是社保养老金,60岁退休后,每月能领5650元;

而方案二,社保养老金能领4600元/月,商业养老金还能再领6242元/月,一共领取元/月。

相比只交社保的方案一,每年多领取元。

这可不是一笔小数目。

而且,这笔钱是源源不断的,活多久就能领多久。

随着医疗技术、生活水平的不断发展,我们这一代的人均寿命会大大延长。

保守一点估计,按照80岁的寿命,那至少能领20年。

总共算下来,就是120多万。

所以,缴费方式一变,多领上百万,真不是信口开河。

从我国的养老现状来说,个人准备商业养老金也是理性的选择。

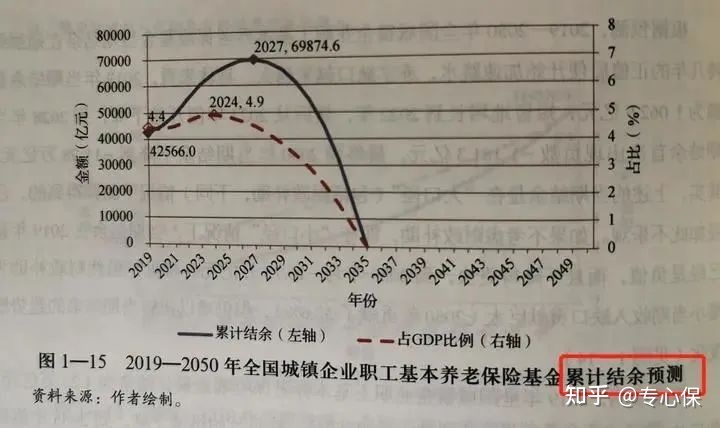

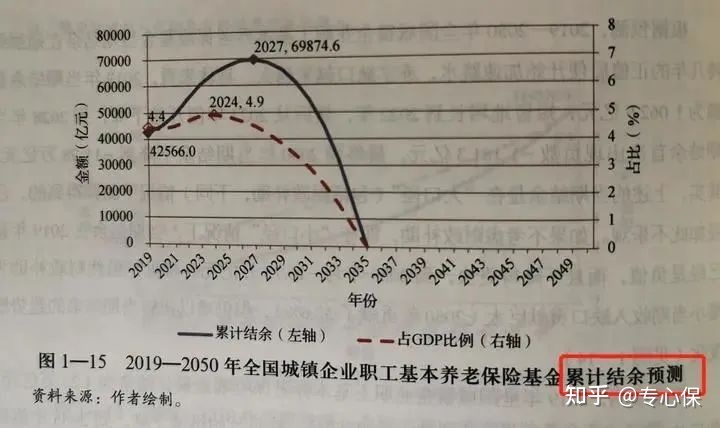

养老金亏空,早已经不是什么新鲜事。

根据社科院发布的《中国养老金精算报告2019-2050》,如果不采取任何措施,养老金会在2035年耗尽。

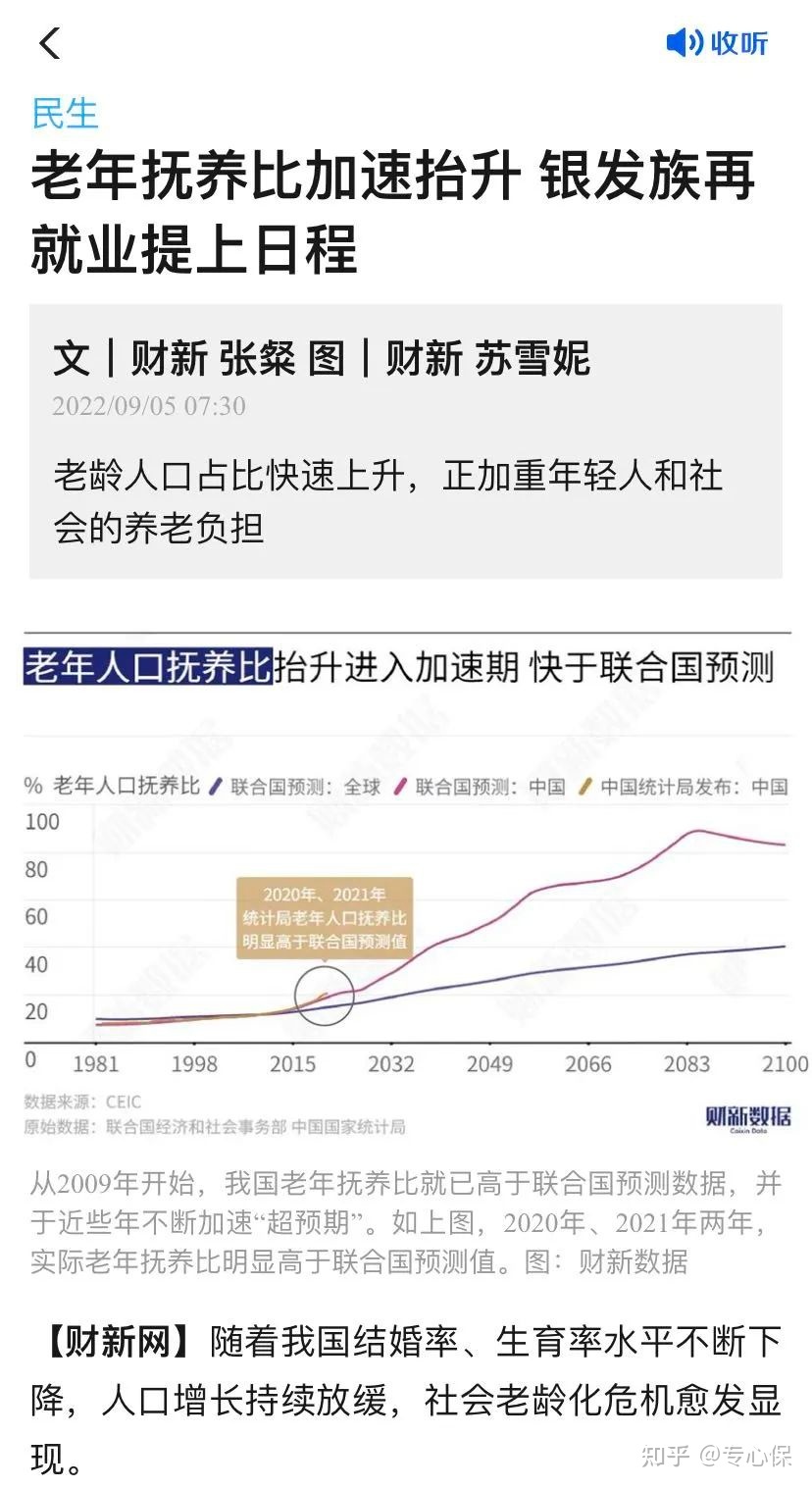

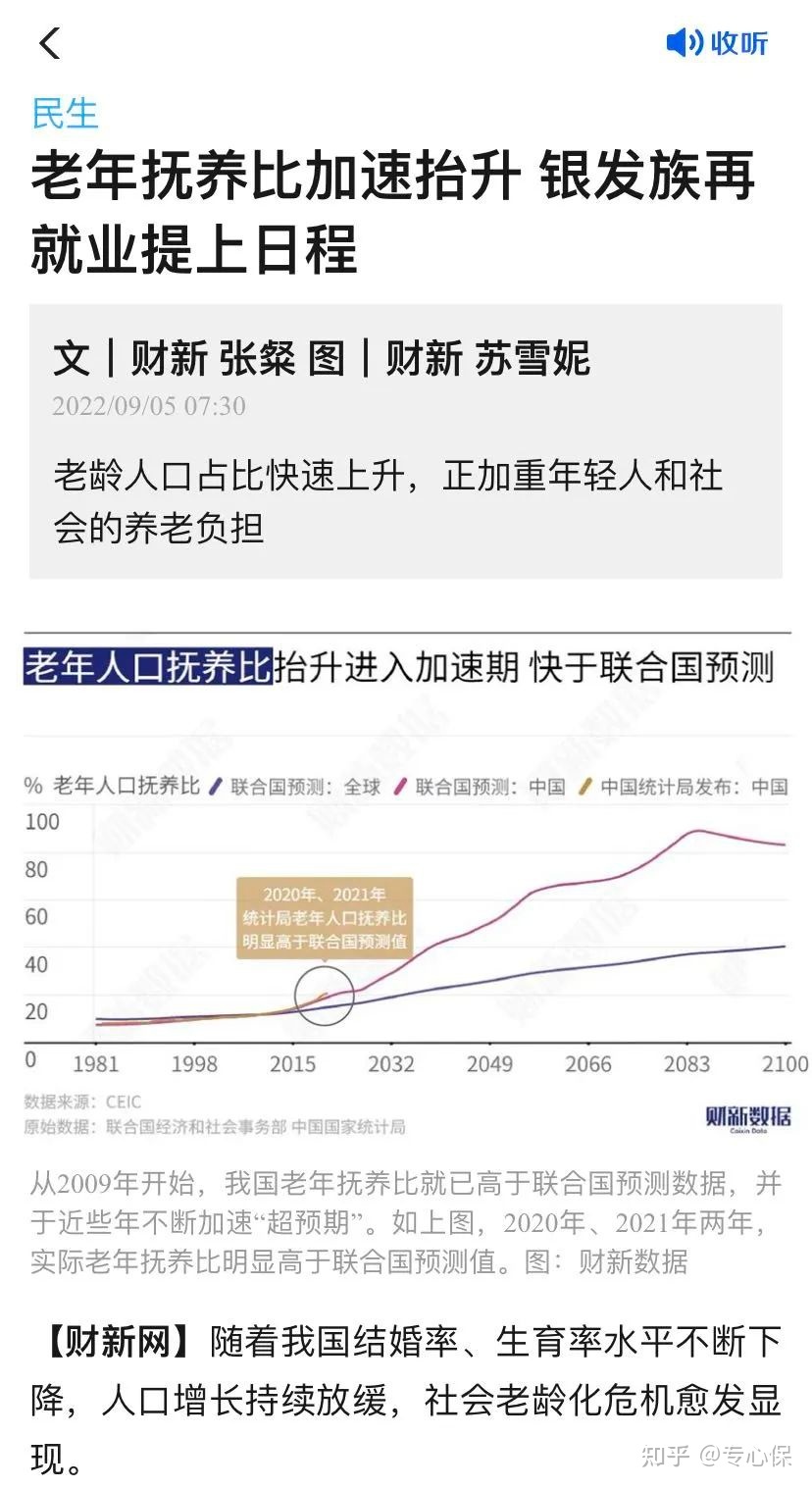

从人口方面,也能看到我国未来养老金的趋势。

我国社保养老金实行的是现收现付制,也就是收现在年轻人的钱,养现在的老人。

如果年轻人比较多,那么交钱的人就多,整个制度可以正常运转。

可如果老人比年轻人多,那么当前的养老金水平就会变得不可持续。

我国的人口现状,大家都清楚,年轻人已经开始躺平,不想生娃了。

去年,我国净增人口只有48万,今年大概率就会进入负增长。

根据发达国家的经验,人口一旦进入负增长,想要逆转,十分困难。

未来,年轻人越来越少,现在的人口却不断老去,养老金的压力可想而知。

我们这一代人,未来可能面临的不仅仅是养老金减少,还会面临更长的工作时间。

最近财新网还发布了专栏文章,探讨我国“银发族”如何再就业。

可现实是,哪有那么多工作可以做呢?

超过35岁后,想再找到合适的工作,十分困难。

赚钱能力不断下降,该花的钱一分不少,如果不提前做些储蓄,很可能老后破产。

而年金险,就特别适合做养老储备。

因为它的收益是确定的,白纸黑字写进合同,所见即所得。

像前面提到的养多多2号,只需要把社保缴纳的部分,分一点到商业养老金账户,就能达到相当不错的领取效果。

从60岁开始,每年领取元:

70岁累计领取80.7万;

80岁累计领取154.2万;

90岁累计领取227.7万。

活多久就能领多久。

当然,如果你想要更多的灵活性,也可以考虑增额终身寿,安全性是一样的。

比如金玉满堂,投保第8年现金价值就超过已交保费,这时候想用钱,就可以直接减保,不必等到55岁再取。

当然,这只适合自律性比较强的朋友,不然灵活性太强,还没等老去,钱被挪作他用,养老效果就大打折扣了。

如果你还是纠结,不知道怎么选,可以直接私信我~@专心保

面对确定会发生的事,早一点准备、多一点准备,我们就能更加淡定、从容,更加有条不紊。